仮想通貨市況

ビットコイン(BTC)市況

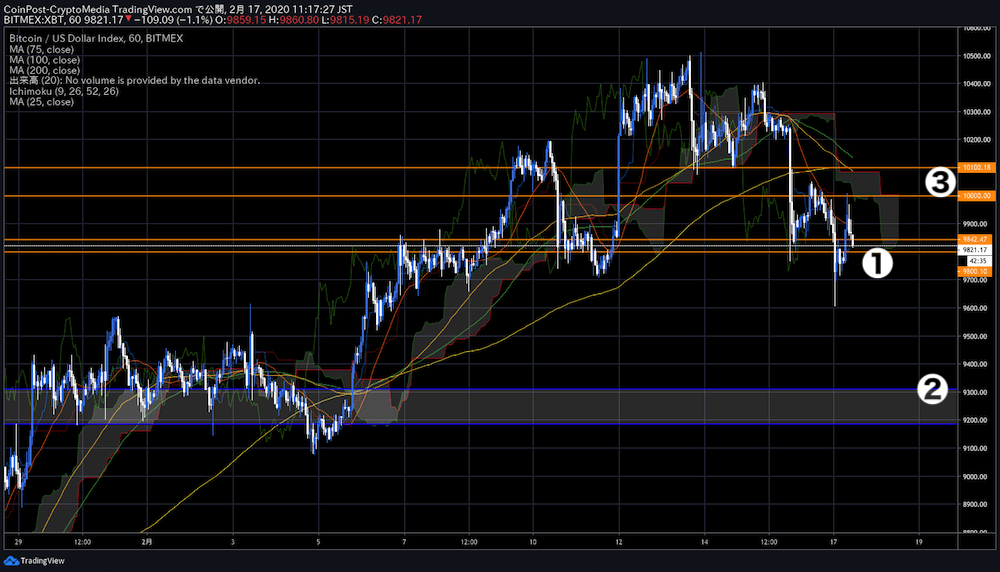

仮想通貨ビットコイン(BTC)は、前日比0.85%安の9840ドルに。一時9600ドルまで急落するなど、調整局面にある。14日には10,500ドルまで急伸するも、過熱感を背景に売りが強まった。

短期的な売り過熱の反動で約400ドル幅反発するも、10,000ドルを抜けきらず。再び9850ドルまで反落するなど、戻り売りの強さを示唆している。

①の9800〜9850ドルで耐え切り、押し目買いの見立てが強まれば一旦③付近まで反発の目が残るが、このまま続落した場合、②の9200〜300ドルの支持帯までの下落、及びトレンド転換も視野に入れる必要がありそうだ。

主要アルトでは、イーサリアム(ETH)が前日比5.4%安、リップル(XRP)が前日比8.4%安、ビットコインキャッシュ(BCH)が前日比9.5%安と、短期的な過熱感の反動で全面安となっている。

CMEの窓

なお、CME(米シカゴ・マーカンタイル取引所)では、前週末水準から約600ドルの急落に伴い、新たな窓が生じた。

CMEは、米拠点の金融機関など大口がビットコイン(BTC)価格変動へのエクスポージャーを得るために使用するが、他に取り扱いのある金融商品同様、毎週金曜16:00(CST)から日曜17:00(CST)までが休場となるため、24時間365日動くビットコイン(BTC)市場がその間に急騰・急落した場合、CMEではギャップが生じることになる。

CMEは、米拠点の金融機関など大口がビットコイン(BTC)価格変動へのエクスポージャーを得るために使用するが、他に取り扱いのある金融商品同様、毎週金曜16:00(CST)から日曜17:00(CST)までが休場となるため、24時間365日動くビットコイン(BTC)市場がその間に急騰・急落した場合、CMEではギャップが生じることになる。

CoinCollege∛-仮想通貨メディア (@CoinCollegeTK)による、直近3ヶ月の統計データによれば、当日中に63%、全体で95%の確率で窓を埋めている。

コイン東京さんの記事で取り上げられていたCME先物の窓埋めについて、直近3ヶ月間(計19回の週跨ぎ)で生じた窓を埋めるのに要した日数を整理しました。

— CoinCollege∛-仮想通貨メディア (@CoinCollegeTK) February 11, 2020

当日中(つまり週初)に埋まったのが12回で全体の63%、埋まらなかったケースは僅か1回で全体の5%

つまり95%の確率で窓は埋まることになりますね https://t.co/tGORHUkLiL pic.twitter.com/HKMrUDRJsE

これは、昨年12月に公開されたマーケットサイエンスの「CMEギャップ研究」のデータとも一致しており、内77%は、翌週にリトレースメント(綾戻し)が発生している。

海外のアナリストWilly Woo(@woonomic)氏は昨年11月に窓埋め予想を的中させ、BTCの特性として「ボリュームプロファイル(価格帯別出来高)のギャップ、特にCMEのギャップを埋める傾向にある」と指摘している。

ビットコイン(BTC)マイナーの損益分岐点は

仮想通貨リサーチ機関TradeBlockは、 ビットコイン(BTC)半減期が近くなか、マイナーの損益分岐点を分析した。

マイニング業界では、BTC採掘コスト削減のするため、より効率的なマイニングデバイスが継続的に開発される。最大手Bitmainは、2020年3月に最新モデルの「Antminer s17 +」を投入予定となっており、想定されるマシン性能比較は以下の通りだ。

これを基に、現在のネットワークハッシュレート(〜113,000,000TH/s)とブロックごとにマイニングされるBTC数(〜12.73、トランザクション料金含む)を使用して、損益分岐点を計算した場合、総コストは6,851ドルになるという。

ハッシュレート(採掘速度)が過去3か月間同様の成長率で今後3か月間増加すると仮定すると、半減期のハッシュレートはおよそ135,882,500TH/sに。さらに、事業者が稼働するマイニングマシンの内20%を「antminer s17 +」などの最新モデルに。70%を旧型マシンと仮定。半減期後の採掘報酬を約6.37BTCで計算すると、総コストは15,062ドルに。ハッシュレートが横ばいで推移した場合は12,525ドルになるという。

ただし、Bitmainのような大規模商用ファームでは、Antminerの導入コストは見積もりよりも下がる。

これにより、「ビットコイン(BTC)の大手マイナーは、半減期に向けて、BTC=12,000〜15,000ドル以上を見込んでいる可能性が高いことを示唆している」と結論付けた。

今回算出に用いられた電力コストは、1キロワットあたり0.006USD(0.042CNY)。 マイニングが盛んな四川省の雨季の電力代平均約0.25CNY。また、内モンゴル自治区などの0.35CNYと比較しても、高い電力コストで算出されていることには留意したい。

マイニング機器のコスト

なお、マイニング機器のコストは、需給に伴う市場価格によって変化する。最新の価格表は以下の通り。

マイナーの収益性が損益分岐を下回った場合は、収益ラインを確保できない中小マイナーから、撤退を余儀なくされる可能性もある。 ハッシュレート値自体は下落する可能性もあるほか、採算ラインで重要な重要な電力効率や電力代を維持できる大手マイナーがよりシェアを拡大することも予想される。