ステーブルコインとビットコインの違いとは?2025年版完全比較ガイド

冒頭の直接回答

ステーブルコインとビットコインの最大の違いは価格安定性です。ステーブルコインは法定通貨(主に米ドルや日本円)と価値が連動するよう設計され、価格変動を最小限に抑えています。一方、ビットコインは「デジタルゴールド」と呼ばれる投資資産で、価格変動が激しく投機性が高い特徴があります。用途においても、ステーブルコインは決済・送金・DeFi運用に適し、ビットコインは長期投資・価値保存に向いています。

要点

- 価格安定性:ステーブルコインは安定、ビットコインは変動大

- 主な用途:ステーブルコインは決済・送金、ビットコインは投資・資産保存

- リスク:ステーブルコインは低リスク、ビットコインは高リスク・高リターン

- 日本の法規制:2025年でステーブルコイン制度が本格化

- 投資戦略:用途に応じた使い分けが重要

ステーブルコインとは - 価格安定を追求したデジタル通貨

ステーブルコインは、法定通貨や商品などの安定した資産と価値が連動するよう設計された暗号資産です。2025年8月現在、全世界のステーブルコイン市場規模は約1,720億ドルに達し、暗号資産エコシステムの重要なインフラとして機能しています。

日本銀行の報告書によると、ステーブルコインは「移転可能な発行者の債権」として位置づけられ、従来の決済手段とデジタル資産の特性を併せ持つ革新的な金融商品として注目されています。

ステーブルコインの基本メカニズム

ステーブルコインの価格安定は、以下の仕組みによって実現されます:

裏付け資産による担保:発行されるステーブルコインと同等の価値を持つ資産(現金、国債、銀行預金等)を発行者が保有し、いつでも償還可能な状態を維持します。

アービトラージ機能:市場価格が基準価格から乖離した際、取引者による裁定取引が自動的に価格を調整し、安定性を保ちます。

透明な準備金開示:主要なステーブルコイン発行者は定期的に第三者監査を受け、準備金の状況を公開することで信頼性を担保しています。

ビットコインとは - デジタルゴールドとしての投資資産

ビットコイン(BTC)は2009年に誕生した世界初の暗号資産で、「デジタルゴールド」として投資家から注目されています。2025年8月現在、1BTCは約6万ドル付近で推移しており、時価総額は約1.2兆ドルと暗号資産市場の約50%を占めています。

米財務省の分析では、ビットコインを「分散型金融(DeFi)の世界における価値の保存手段であり、デジタルゴールドとして投資されている」と位置づけており、従来の金(ゴールド)と同様の役割を果たすデジタル資産として評価されています。

ビットコインの特徴的メカニズム

発行上限の存在:ビットコインの総発行量は2,100万BTCに固定されており、希少性による価値保存機能を持ちます。

半減期システム:約4年毎に新規発行量が半減する仕組みにより、インフレ率が段階的に低下し、長期的な価値上昇圧力が働きます。

分散型ネットワーク:世界中のマイナーによって運営される分散型システムにより、単一障害点のない堅牢な決済ネットワークを実現しています。

5つの重要な違い - 詳細比較分析

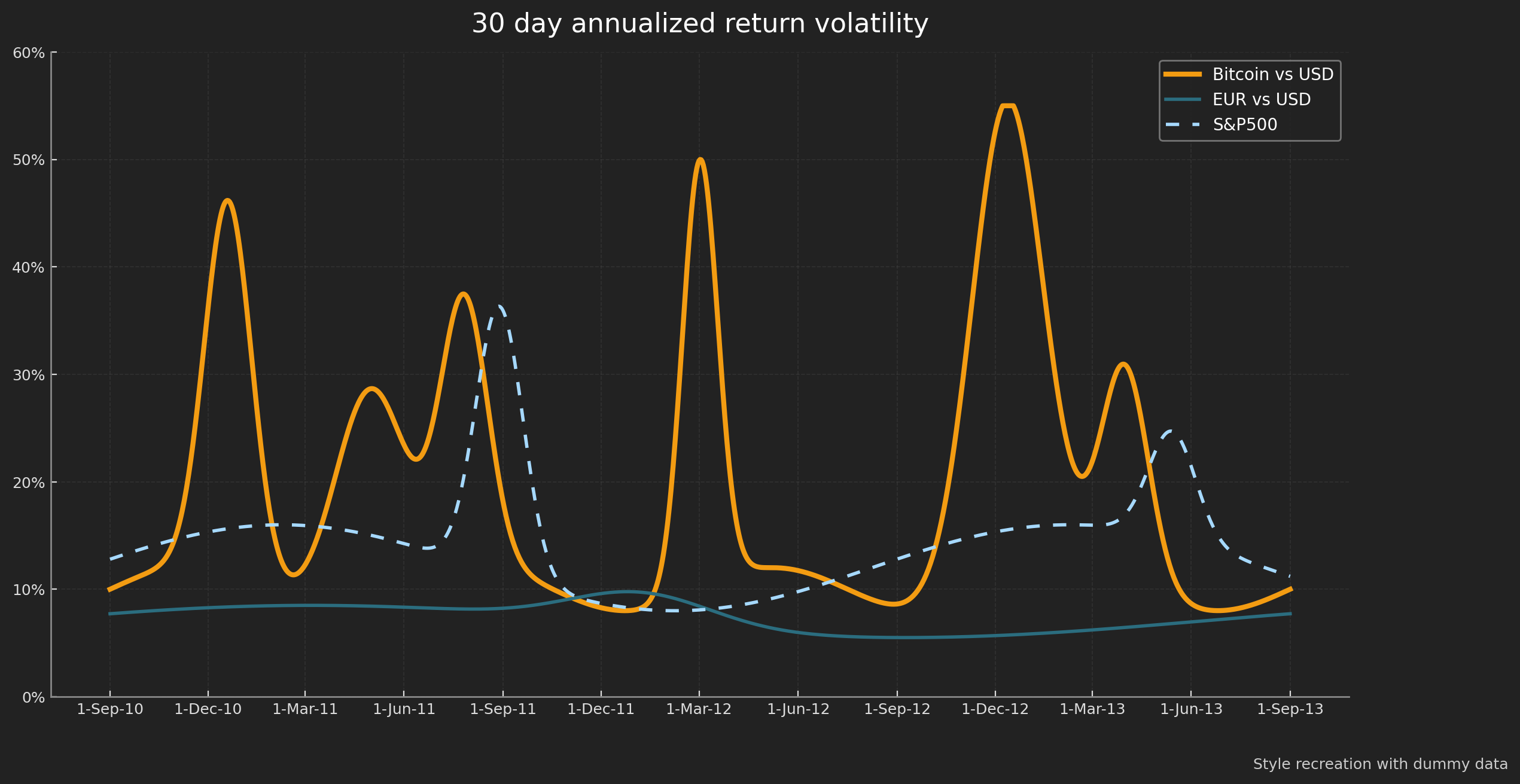

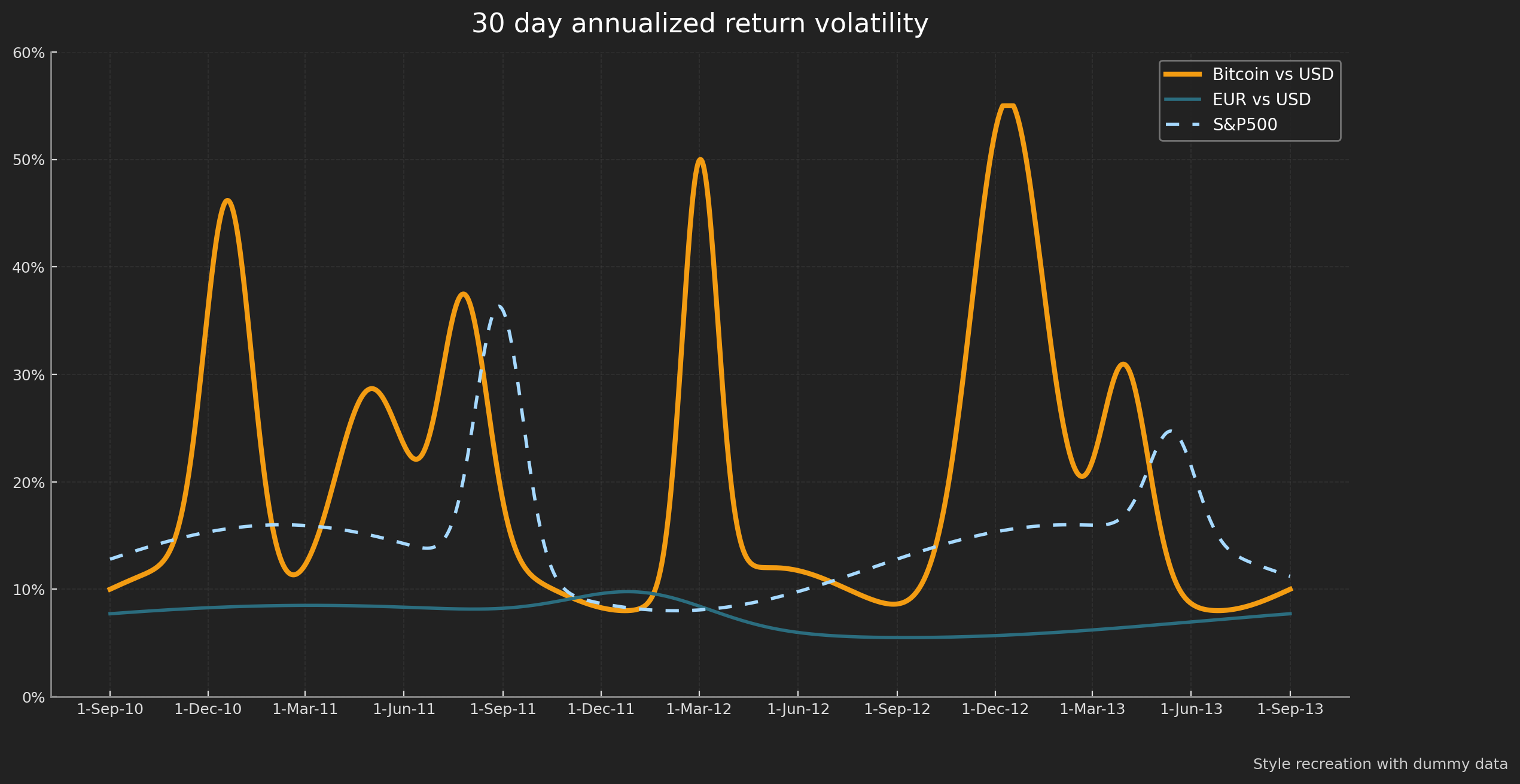

1. 価格安定性とボラティリティ

ステーブルコインの価格安定性 主要なステーブルコインの価格変動は年間1-3%程度に収まっており、日常的な決済や資産保全に適しています。例えば、USDT(テザー)やUSDC(USDコイン)は、過去1年間で米ドルに対する価格乖離が0.5%以内に維持されています。

ビットコインのボラティリティ 大和総研の分析によると、ビットコインの年間ボラティリティは60-80%に達することがあり、短期間で価格が大幅に変動します。これは投資機会をもたらす一方、決済手段としては不安定すぎる側面があります。

2. 主要用途と実用性

ステーブルコインの実用的用途

- 国際送金:従来の銀行送金より迅速かつ低コスト

- DeFi運用:年利5-15%程度の流動性提供やレンディング

- 企業間決済:為替変動リスクを回避した効率的な取引

- 価値保存:暗号資産ポートフォリオの安定化

SBIの低コスト海外送金サービスでは、ステーブルコインを活用することで従来の銀行送金と比べて手数料を90%以上削減し、送金時間も数分に短縮しています。

ビットコインの投資的用途

- 長期投資:「デジタルゴールド」としての資産保全

- ポートフォリオ分散:従来資産との相関性が低い代替投資

- インフレヘッジ:法定通貨の価値減少に対する防御手段

- 機関投資家の参入:ETF承認により制度的投資が拡大

3. リスクプロファイル

ステーブルコインのリスク要因

- 発行者リスク:発行企業の経営破綻や不正行為

- 規制リスク:各国政府による規制変更の影響

- ペッグ外れリスク:極端な市場状況での価格乖離

- 技術リスク:スマートコントラクトの脆弱性

ビットコインのリスク要因

- 価格変動リスク:短期間での大幅な価格変動

- 流動性リスク:市場混乱時の取引困難

- 規制リスク:各国政府による規制強化

- 技術リスク:量子コンピューターによる将来的脅威

4. 法的地位と規制状況

日本におけるステーブルコイン規制 2023年6月の改正資金決済法施行により、日本ではステーブルコインが「電子決済手段」として法的に位置づけられました。2025年8月には国内初の円建てステーブルコインJPYCの発行が金融庁により承認され、国内でのステーブルコイン利用が本格化しています。

ビットコインの規制状況 ビットコインは「暗号資産」として金融商品取引法の対象となっており、取引所での売買には登録制が適用されています。2025年現在、機関投資家向けの規制緩和が検討されており、より多くの制度的投資家の参入が期待されています。

5. 技術的基盤とエコシステム

ステーブルコインの技術基盤 多くのステーブルコインはEthereumブロックチェーン上のERC-20トークンとして発行されており、DeFiプロトコルとの高い互換性を持ちます。また、複数のブロックチェーン間でのブリッジ機能により、柔軟な利用が可能です。

ビットコインの技術的特徴 独自のブロックチェーンで動作し、最も長い運用実績と最高レベルのセキュリティを誇ります。Lightning Networkなどのセカンドレイヤーソリューションにより、マイクロペイメントも実現可能になっています。

主要ステーブルコイン徹底解説

USDT (Tether) - 市場最大のステーブルコイン

基本情報

- 時価総額:約1,200億ドル(市場シェア約70%)

- 発行体:Tether Limited

- 担保方式:法定通貨担保型(米ドル等)

特徴と利用状況 USDTは世界最大の取引量を誇り、特に新興国での米ドル代替手段として広く利用されています。Chainanalysisの分析によると、USDTは国際決済から個人間送金まで幅広い用途で使用されており、特に従来の銀行システムへのアクセスが限られた地域での需要が高まっています。

USDC (USD Coin) - 透明性重視のステーブルコイン

基本情報

- 時価総額:約350億ドル(市場シェア約20%)

- 発行体:Circle社

- 担保方式:法定通貨担保型(高品質な準備金)

特徴と将来性 USDCは毎月の第三者監査による透明な準備金開示で信頼性が高く、日本での上場も予定されています。DeFiプロトコルでの利用も活発で、機関投資家からの信頼も厚いステーブルコインです。

DAI - 分散型ステーブルコインの先駆者

基本情報

- 時価総額:約50億ドル

- 発行体:MakerDAO(分散型組織)

- 担保方式:暗号資産担保型

分散型の利点 DAIは中央集権的な発行者を持たない画期的なステーブルコインで、MakerDAOプロトコルによって価格安定が維持されています。ETHやその他の暗号資産を担保として発行されるため、法定通貨への依存がない完全に分散化された設計が特徴です。

投資戦略 - 用途別の使い分けガイド

ステーブルコイン活用戦略

短期流動性管理 暗号資産ポートフォリオの一時的な避難先として、市場の不安定期にステーブルコインで資産を保全し、適切なタイミングでリスク資産に再投資する戦略が有効です。

DeFi運用による収益化 CompoundやAaveなどのDeFiプラットフォームでステーブルコインを貸し出すことで、年利5-15%程度の安定した収益を得られます。ただし、スマートコントラクトリスクには注意が必要です。

国際決済コスト削減 海外送金や国際的な事業決済において、従来の銀行システムと比べて手数料と時間を大幅に削減できます。

ビットコイン投資戦略

長期保有(HODLing)戦略 ビットコインの長期的な価値上昇を見込み、市場の短期変動に左右されずに保有し続ける戦略です。過去のデータでは、4年以上の長期保有で損失を出したケースはほとんどありません。

ドルコスト平均法 定期的に一定金額をビットコインに投資することで、価格変動リスクを平準化する戦略です。特に価格が不安定な時期には効果的な投資手法とされています。

ポートフォリオ配分戦略 伝統的な投資理論では、ポートフォリオの5-10%程度をビットコインに配分することで、リスク調整後リターンの向上が期待できるとされています。

比較表 - ステーブルコイン vs ビットコイン

| 項目 | ステーブルコイン | ビットコイン |

|---|---|---|

| 価格安定性 | 高(年間変動1-3%) | 低(年間変動60-80%) |

| 主要用途 | 決済・送金・DeFi | 投資・価値保存 |

| リスクレベル | 低~中 | 高 |

| 期待リターン | 低(3-15%) | 高(歴史的に年平均60%) |

| 流動性 | 高 | 高 |

| 規制状況 | 整備済み(日本) | 整備進行中 |

| 技術基盤 | 主にEthereum | 独自ブロックチェーン |

| 発行上限 | なし | 2,100万BTC |

| インフレ耐性 | 低 | 高 |

| 決済適性 | 最適 | 不適(価格変動大) |

| 長期投資 | 不適 | 最適 |

| 最小投資額 | 1円~ | 1円~(小数点購入可) |

取引所紹介

ステーブルコインとビットコインの取引には、信頼性の高い国内認可取引所の利用をお勧めします。以下に主要な取引所をご紹介します:

BitTrade(ビットトレード)

BitTradeは、ステーブルコインDAIの国内取扱いを開始した先進的な取引所です。60種類以上の暗号資産を扱い、今後USDCの上場も予定されています。

特徴

- DAI(ステーブルコイン)の国内初取扱い

- ビットコインの現物・レバレッジ取引対応

- 新規暗号資産の積極的な上場

- 24時間365日の安定した取引環境

- スマートフォンアプリでの簡単操作

主要手数料

- 現物取引手数料:Maker -0.02%、Taker 0.12%

- 入金手数料:銀行振込無料

- 出金手数料:330円

- 暗号資産送金手数料:DAI 15DAI、BTC 0.0006BTC

最小購入額:500円から

セキュリティ:コールドウォレット保管、マルチシグ対応

SBIVC(SBI VCトレード)

SBIVCは、ステーブルコイン事業への参入を表明している信頼性の高い取引所です。将来的にJPYCなどの国内ステーブルコインの取扱いが期待されています。

特徴

- SBIグループの金融業界での豊富な実績

- 低スプレッドでの取引環境

- ビットコインETF関連商品への対応予定

- レンディングサービスによる資産運用

- 顧客資産の厳格な分別管理

主要手数料

- 現物取引手数料:無料(スプレッドあり)

- 入金手数料:住信SBIネット銀行から無料

- 出金手数料:50円~250円

- 暗号資産送金手数料:BTC無料

最小購入額:1円から

セキュリティ:コールドウォレット、顧客資産分別管理

Coincheck(コインチェック)

Coincheckは、国内最大級のユーザー基盤を持つ取引所で、ビットコインの取引高でトップクラスの実績があります。

特徴

- 300万人以上のユーザー基盤

- ビットコインつみたて投資サービス

- 500円から始められるワンコイン購入

- NFTマーケットプレイス「Coincheck NFT」

- 電気・ガス料金の暗号資産還元

主要手数料

- 現物取引手数料:無料

- 入金手数料:銀行振込無料(振込手数料はユーザー負担)

- 出金手数料:407円

- ビットコイン送金手数料:0.0005BTC

最小購入額:500円から

セキュリティ:コールドウォレット、二段階認証

bitbank(ビットバンク)

bitbankは、本格的なトレーダー向けの機能が充実した取引所で、ビットコインの板取引に強みがあります。

特徴

- 高性能な取引エンジンとチャート機能

- ビットコインのMaker手数料がマイナス(リベート)

- 37種類の暗号資産ペア

- 貸暗号資産サービス(年率最大5%)

- API取引対応

主要手数料

- 現物取引手数料:Maker -0.02%、Taker 0.12%

- 入金手数料:銀行振込無料

- 出金手数料:550円/770円

- ビットコイン送金手数料:0.0006BTC

最小購入額:0.0001BTC(約600円)から

セキュリティ:コールドウォレット、ハードウェアセキュリティモジュール

GMOコイン

GMOコインは、現物取引からレバレッジ取引まで幅広いサービスを提供する総合的な暗号資産取引所です。

特徴

- 26種類の暗号資産取扱い

- ビットコインレバレッジ取引対応

- つみたて暗号資産サービス

- ステーキングサービス提供

- 各種手数料が無料または低水準

主要手数料

- 現物取引手数料:Maker -0.01%、Taker 0.05%

- 入金手数料:即時入金無料

- 出金手数料:無料

- 暗号資産送金手数料:無料

最小購入額:180円から

セキュリティ:コールドウォレット、顧客資産の分別管理

BITPOINT

BITPOINTは、手数料の安さとユーザーフレンドリーなサービスが特徴の取引所です。

特徴

- 19種類の暗号資産取扱い

- 各種手数料が無料または低水準

- 初回限定キャンペーンが充実

- シンプルなUI/UXデザイン

- ビットコインのレバレッジ取引対応

主要手数料

- 現物取引手数料:無料

- 入金手数料:銀行振込無料

- 出金手数料:330円

- 暗号資産送金手数料:無料

最小購入額:500円から

セキュリティ:コールドウォレット中心の保管

よくある質問(FAQ)

Q1. ステーブルコインとビットコインのどちらを選ぶべきですか?

投資目的によって選択が異なります。短期的な資産保全や決済利用を目的とする場合はステーブルコインが適しています。一方、長期的な資産形成やインフレヘッジを目的とする場合はビットコインが適しています。多くの投資家は両方を組み合わせたポートフォリオを構築し、リスクバランスを調整しています。用途別選択ガイドでは、具体的な使い分け方法を詳しく解説しています。

Q2. ステーブルコインは本当に安全ですか?

ステーブルコインの安全性は発行者と担保資産の品質に依存します。USDCやDAIなど透明性の高いプロジェクトは相対的に安全とされていますが、完全にリスクフリーではありません。2025年8月に日本で承認されたJPYCは、国内法規制下で発行されるため、海外発行のステーブルコインと比べて規制リスクが低いとされています。

Q3. ビットコインの価格変動はなぜ大きいのですか?

ビットコインの高いボラティリティは、市場規模の相対的小ささ、投機的取引の多さ、機関投資家の参入初期段階にあることなどが原因です。過去のデータ分析では、ビットコインのボラティリティは時間とともに徐々に低下する傾向が見られており、市場成熟に伴い安定化が期待されています。

Q4. DeFiでステーブルコイン運用は初心者でも安全ですか?

DeFi運用には一定のリスクが伴うため、初心者は少額から始めることをお勧めします。主なリスクとして、スマートコントラクトの脆弱性、流動性枯渇、プロトコルのガバナンス変更などがあります。CompoundやAaveなど実績のあるプラットフォームを選び、投資する前にプロジェクトの監査状況や保険適用の有無を確認することが重要です。

Q5. 2025年の日本でステーブルコインはどの程度普及しますか?

改正資金決済法の施行により、2025年は「ステーブルコイン元年」とも呼ばれています。JPYCの承認を皮切りに、国内でのステーブルコイン普及が本格化する見込みです。企業間決済、個人間送金、DeFi運用など多様な用途での利用拡大が予想されており、従来の金融システムとの併存が進むと考えられています。

まとめ

ステーブルコインとビットコインは、それぞれ異なる役割を持つ重要な暗号資産です。ステーブルコインは価格安定性を活かした決済・送金・資産保全に優れ、ビットコインは長期投資・価値保存に適した特性を持ちます。2025年は日本でのステーブルコイン制度化とビットコイン市場の更なる成熟が見込まれる重要な年です。

投資を検討される方は、自身のリスク許容度と投資目的を明確にし、両資産の特性を理解した上で適切な配分を決定することをお勧めします。また、必ず信頼できる国内認可取引所を利用し、余剰資金での投資を心がけてください。

出典

The post ステーブルコインとビットコインの違いとは?2025年版完全比較ガイド first appeared on CoinChoice(コインチョイス).